摘要:政策寵兒,高額補貼下新能源汽車行業快速成長。

全球新能源汽車在過去幾年高速成長,從2011年到2017年,全球新能源汽車銷量從5.1萬輛增長到162.1萬輛,期間的復合增速達到77.9%。

中國對全球新能源汽車的高速成長功不可沒,2011年中國新能源汽車銷量僅占全球的16%左右,2015年則達到61%左右,2016年至2017年,中國新能源汽車銷量占全球比例有所下滑,但仍在50%上下,中國依然是全球最大的新能源汽車市場。

2011年國內新能源汽車銷量僅8159輛,2017年達到了77.7萬輛,期間的復合增速約114%,該增速遠高于全球水平。我們判斷雖然未來兩年我國新能源汽車銷量增速或將有所下滑,但中國仍將是全球新能源汽車的主戰場。

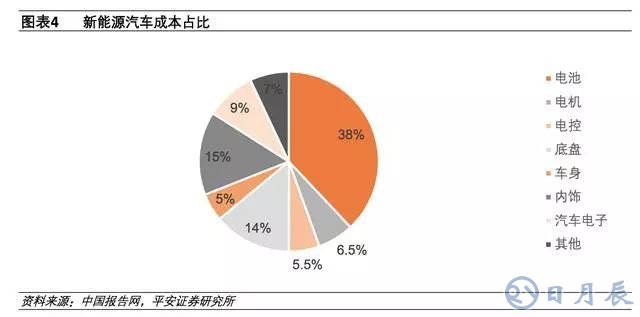

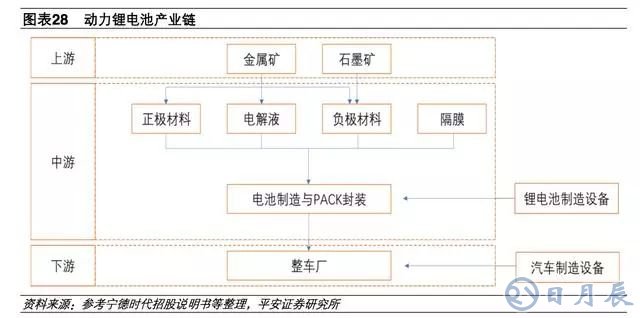

目前在新能源汽車的制造成本中,動力鋰電池占比最高,達到38%左右;電機+電控占比達12%。新能源汽車銷量的高增長,帶動了整個產業鏈的繁榮,尤其是在新能源汽車成本中占比最高的動力鋰電池,受到了市場的高度關注,動力鋰電池及其制造設備也是本文主要分析的重點。

動力鋰電池出貨量伴隨著新能源汽車銷量快速增長,2017年,全球及國內的動力鋰電池出貨量分別達到69GWh、44.5GWh。

我國新能源汽車行業的快速發展與國家的政策支持密不可分,尤其是國務院于2015年5月發布的《中國制造2025》和2016年12月發布的《“十三五”國家戰略性新興產業發展規劃》,將發展新能源汽車產業定位于國家層面的重大戰略。

與政策相配套的,是對新能源汽車的大力度補貼。

2016年以前,中央財政共撥付新能源汽車補貼、獎勵資金334.4億元。2018年5月25日,工信部公示《關于2017年及以前年度新能源汽車推廣應用補助資金初步審核情況》,確認將發放的2016年和2017年新能源汽車企業應清算補貼資金總計約189.72億元,以上補貼總額合計達524億;考慮到2016、2017年更多批次等待清算,加上各地方財政對新能源汽車的補貼,全國在新能源領域的各項補貼總額在千億以上。

除了直接的補貼外,免除購置稅、牌照優惠政策等,也為消費者提供了更多的選擇新能源汽車的理由。尤其在北京、上海等城市,燃油車牌照一號難求,促使更多人選擇新能源汽車。

過去幾年,鋰電池供應商和鋰電設備供應商均在新能源汽車行業的高景氣度下受益,上市公司中的比亞迪、寧德時代、國軒高科、先導智能、贏合科技等均實現了業績的快速增長。(從產業鏈關系上講,先導智能和贏合科技是寧德時代、國軒高科等的供應商,為它們供應鋰電生產設備。)

寧德時代和國軒高科的動力電池銷售收入在2014年-2016年高速增長,2017年以后增速有所放緩,這與我國新能源汽車銷量基數越來越大、整體增速趨緩有關。

2016年、2017年和2018年上半年,寧德時代動力電池銷售收入增速分別為180.59%、19.18%、34.94%,國軒高科分別為91.05%、-0.34%、8.73%。

設備供應商先導智能和贏合科技的收入高增速持續時間更久,尤其是先導智能,2016年、2017年及2018年上半年,公司的收入增速分別為103.62%、149.38%、173.20%。2017年后先導智能等企業的收入增速遠高于動力電池企業收入增速,這可能與訂單執行進度及產業鏈的景氣度傳導有關。

從股價的表現來看,動力電池相關上市公司股價在2014年至2016年上半年表現比較強勢,該時間區間內國軒高科的股價上漲了約600%;2016年下半年至今,國軒高科的股價經歷了較長時間的調整。(寧德時代上市較晚,其股價受到短期市場情緒的影響還比較大,不做過多分析。)鋰電池設備相關上市公司的股價在2017年出現大幅上漲,先導智能的股價在2017年的最高漲幅達148%,隨后雖然公司的業績保持持續的高增長,但股價還是迎來了調整,目前先導智能的股價僅為2017年的股價最高點的60%左右。

▌退補與降價,對鋰電供應商和設備供應商的影響

補貼退坡,雙積分政策接力,行業景氣仍將持續

對比國內和國外的新能源汽車行業發展,不難看出財政補貼的重要性。

2009年,我國就在北京、上海、深圳、杭州等13個城市展開新能源汽車試點推廣,并給予一次性定額補助;次年,試點范圍擴大到20個城市;

2013年,工信部出臺了新能源汽車的補貼細則,將補助政策推向全國,從此新能源汽車行業迎來了真正的春天。

對于消費者來講,高額的一次性補助,一定程度上彌補了新能源汽車價格較高的缺點;對于車企來講,造車即獲得補貼(2015年及以前),也極大的提高了其轉向新能源汽車生產的積極性。

作為對補貼政策的續力,雙積分政策應運而生,2017年9月28日,工信部、財政部、商務部、海關總署、質檢總局聯合公布了《乘用車企業平均燃料消耗量與新能源汽車積分并行管理辦法》(以下稱“雙積分政策”),這被視為政府對新能源汽車的態度由“蘿卜”向“大棒”的轉變。

雙積分分別指油耗積分和新能源汽車積分。按照雙積分政策規定,對傳統能源乘用車年度生產量達到3萬輛以上的乘用車生產企業,從2019年度開始設定新能源汽車積分比例要求,2019年度、2020年度,新能源汽車積分比例要求分別為10%、12%。若未達到該比例要求,則會產生負積分。

對于“補貼退坡行業景氣度是否可以延續”這個問題,我們認為,從中短期來看,雙積分政策的施行將從供給側大幅提升整車企業生產新能源汽車積極性,在補貼退坡的情況下,有望對行業的景氣度形成支撐。

從長期來看,新能源汽車擁有環境友好、駕駛舒適、易于實現電子化等優點,隨著制造成本的下降、技術的成熟,廣泛替代燃油汽車是大勢所趨。

補貼退坡的壓力傳導,鋰電設備供應商毛利率下滑

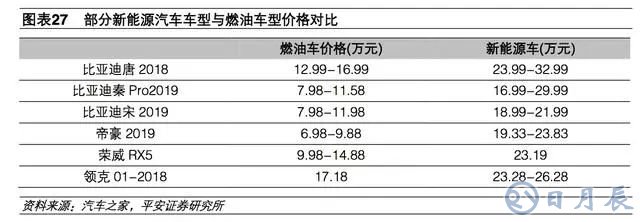

目前新能源汽車和燃油車雖然面對的消費者群體不完全一樣,但我們認為未來新能源汽車的主要競爭產品仍是燃油車。

對于消費者來講,技術不成熟、充電不方便、價格過高是三個影響購買新能源汽車積極性的重要因素,補貼持續退坡,勢必會影響新能源汽車的競爭力。

補貼退坡+雙積分政策推出,加大了整車廠降低新能源汽車成本的緊迫感。此外,新能源汽車仍是一個比較新興的市場,加快提高產品的性價比,對整車廠形成更加穩固的市場地位、獲取更大的市場份額來說意義重大。

補貼退坡的壓力必會向整車廠的上游轉移。

整車廠—尤其是新能源汽車銷量較高的大型車企,對于鋰電供應商有較強議價能力,面對著補貼的持續退坡,有向其上游轉嫁壓力的能力。

鋰電池是新能源成本中占比最高的一項,整車廠有較強的意愿向鋰電供應商轉移補貼退坡的壓力。

2014年至2017年,寧德時代的動力電池系統銷售均價分別為2.89元/wh、2.28元/wh、2.06元/wh、1.41元/wh,2017年的均價僅為2014年的一半左右,預計動力電池系統快速的降價在未來幾年仍將持續。

相對而言,鋰電供應商對上游原材料供應商的議價能力并不強,鋰電池的重要原材料鋰、鈷、錳有較強的資源屬性,價格受供給端的影響很大,其國內價格在2016年和2017年大幅度上揚,盡管2018年以來又有所下滑,但目前價格仍遠高于2015年水平。

無法向上游進一步轉移補貼退坡帶來的壓力,導致鋰電供應商的毛利率持續下滑,以國軒高科為例,2015年其動力電池系統的毛利率高達48.71%,2018年上半年僅為32.47%。

寧德時代情況相似,其在2014年至2016年經過了兩年的毛利率爬坡過程,2016年毛利率達到44.84%,2017年、2018年上半年相繼下降至35.25%、32.68%。

從鋰電設備自身獨立的產業鏈來看,其上游包括鋼材、電機、控制系統、氣缸、軸承、光纖器材等原材料和零部件;下游包括新能源汽車、消費電子、電力儲能等領域使用的鋰電池。

鋰電設備的上游原料均是成熟度很高的產品,在各項原料成本中,鋼材、鋁材等金屬及配件約占40%左右,電機及驅動器等約占25%,控制系統約占10%-12%,軸承、氣缸等零部件大約占10%左右(參考贏合科技、先導智能等上市公司公告及招股說明書)。

這些原料產品在自身領域競爭比較充分,供應比較充足,從長期來看,多數原料產品的價格呈緩慢下降的趨勢,因此鋰電設備的發展較少受到上游原料供應的制約。

鋼材、鋁材等的價格波動可能會對鋰電設備的毛利率產生一定影響,但短期內的影響并不明顯。

鋰電供應商對其設備供應商有一定的議價能力,過去幾年設備供應商先導智能、贏合科技等公司的毛利率也在下滑,2014年至2018年上半年,先導智能的毛利率分別為43.8%、43.05%、42.56%、41.14%、37.05%。雖然毛利率有所下滑,但幅度較鋰電供應商環節小很多。

補貼的退坡、鋰電池價格的下降、高額的研發支出等因素對鋰電供應商和鋰電設備供應商的現金流也有一定的影響。

鋰電供應商國軒高科的經營性凈現金流占凈利潤的比例(以下稱“凈現比”)從2016年的123.67%,下降到了2018年前三季度的-47.80%;寧德時代的現金流似乎受到的影響不大,其經營性凈現金流占收入的比例從2016年到2017年有所下降,但2018年反而出現了顯著的上升,可見同是鋰電供應商,也正在發生分化,這與不同企業的客戶結構、產品銷量及回款能力都有關系。

相比鋰電供應商,設備供應商的現金流受到的影響更大。先導智能、贏合科技、金銀河、星云股份等鋰電設備供應商的凈現比在持續的下降,以先導智能為例,2014年至2018年前三季度,公司的凈現比分別為142.42%、148.63%、36.08%、5.77%和-92.14%。

寧德時代于2018年上市,將對其供應商如先導智能等公司的現金流情況起到正面影響,但我們預計鋰電池價格整體持續的下滑、上游持續高額研發投入的壓力,都將對鋰電設備供應商的管理能力和戰略調整提出更高的要求。

▌階段性產能過剩,結構性機會仍相當可觀

現有產能已經超過2020年的需求

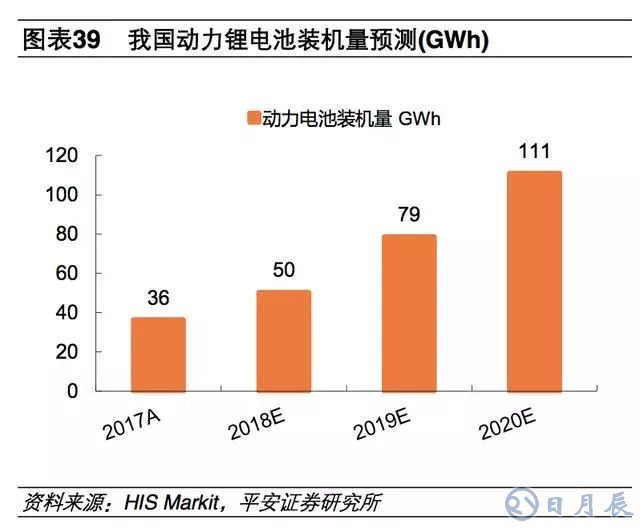

鋰電設備行業的發展,主要是受到下游鋰電池需求、產能建設、技術進步的影響。2017年,我國動力電池裝機量約36GWh,預計到2020年,我國新能源汽車產量有望達到210萬臺,對應的鋰電池裝機量將達到111GWh,從這個角度看,到2020年,我國鋰電池產能需求可達到111GWh。

我們統計了截至2017年國內主要鋰電池生產廠家的產能,寧德時代以17.1GWh居第一位,其次為比亞迪16GWh;統計內的鋰電池企業產能合計112GWh,該數值已經超過了我們預測的2020年的鋰電池的裝機量。

盡管當前已出現行業總體產能過剩,但根據以上統計內的鋰電供應商的產能規劃,到2020年,這些企業的鋰電池總產能將達到328GWh。

行業集中度持續提升,無效產能將持續出清

我國鋰電池行業自2015年爆發,當年動力電池廠家數量超過450家。隨著行業的持續洗牌,企業數量急劇減少,截至2017年,動力電池廠家已不足100家。我們預計,到2018年底,動力電池廠家將低于50家。

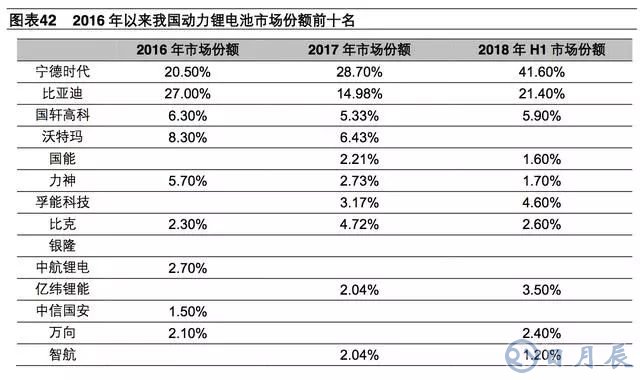

行業玩家減少伴生著行業集中度的持續提升。2016年/2017年/2018H1行業前十名的集中度分別為78.0%/72.4%/86.5%,集中趨勢明顯。其中行業龍頭寧德時代市場份額由2016年的20.5%提升至2018H1的41.6%。

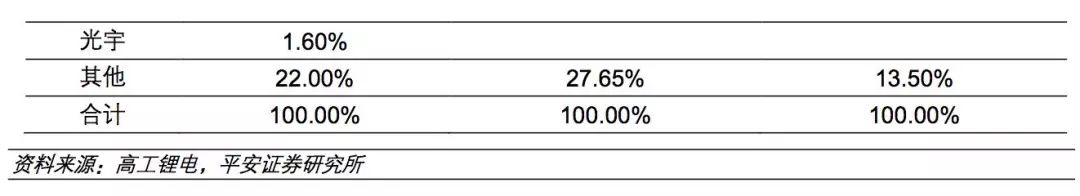

過剩的產能直接導致產能利用不足,但由于產品性能差異,不同企業產能利用率相差甚大。

一方面, 龍頭企業憑借產品良好的性能得到眾多客戶認可,產能利用率維持在較高水平,2017 年寧德時代的 產能利用率超過 75%(2015 年、2016 年分別為 96.92%、92.37%);另一方面,眾多小企業產能利 用率低于 10%。

這種結構性的矛盾帶來的直接結果是行業龍頭企業為了滿足客戶需求,需要不斷投 建新產能。

過剩的產能直接導致產能利用不足,但由于產品性能差異,不同企業產能利用率相差甚大。

一方面,龍頭企業憑借產品良好的性能得到眾多客戶認可,產能利用率維持在較高水平,2017年寧德時代的產能利用率超過75%(2015年、2016年分別為96.92%、92.37%);

另一方面,眾多小企業產能利用率低于10%。這種結構性的矛盾帶來的直接結果是行業龍頭企業為了滿足客戶需求,需要不斷投建新產能。3.3電池技術分化,軟包電池擴張有望新增130億設備市場。

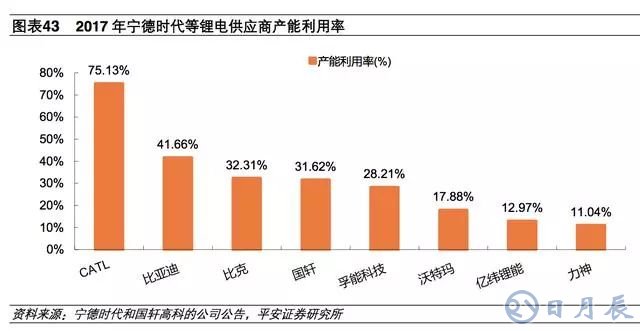

電池技術的演變對設備行業同樣會產生結構性機會。目前鋰電池的封裝技術主要有3種,即圓柱、方形和軟包。三種電池各有利弊,其中圓柱電池產品移植性好,方形電池成熟度較高且獲得中日韓三國全面認可,軟包電池安全性高且得到海外主機廠普遍認可。

在產業的快速成長期,圓柱電池優先使用并獲得特斯拉的市場;近年來方形電池由于對電池管理系統的要求較低和成組能量密度較高獲得廣泛的關注,市場占有率不斷提升;我們認為未來軟包電池憑借卓越的安全性能有望獲得更多的市場份額。

目前,我國工信部對電池安全性能重視程度提高,國內軟包電池進入產能供給擴張與需求共振期,未來有搶占圓柱和方形電池市場份額的勢頭。不少企業已在對軟包鋰電池進行產能布局。

2018年1-10月份,我國動力電池出貨量中,方形電池占比75%,軟包和圓柱占比分別是13%和12%。我們預計,2019年軟包電池持續擴張,軟包電池設備尤其是疊片工藝的設備市場有望爆發。

高工鋰電測算,2018-2020年,國內軟包電池新增產能將超過80GWh,以軟包電池特有的價值量約1.68億元/GWh估算,即近三年市場將新增134億元軟包電池特有產能。

目前軟包電池模切機和疊片機設備供應商包括格林晟、佳的自動化、吉陽科技、超業精密、超源精密、中天和,以及激光模切機供應商大族激光;其次行業龍頭先導智能、贏合科技也在加緊研發疊片、模切設備。軟包電池后段封裝設備供應商包括阿李股份、吉陽科技等。

盡管鋰電行業總體產能過剩,但是我們認為,兩類設備商仍然有非常大的機會,具體表現在:

(1)鋰電總體產能過剩,但結構性產能仍在擴張。中低端鋰電池企業產能利用率嚴重過剩,隨著市場洗牌不斷被淘汰出局;高端品牌尤其是龍頭企業產能依舊不足,龍頭公司產能擴張明顯,綁定電池龍頭的設備公司仍具有非常大的機會。

(2)技術進步帶來新的設備需求。以前,鋰電池以圓柱和方形電池為主,近年來,軟包電池憑借卓越的安全性能獲得越來越多客戶認可,未來幾年有望放量。軟包電池設備供應商有望把握軟包電池擴張機遇,核心設備模切機、疊片機等將顯著受益。